على مدى السنوات القليلة الماضية، عانت الأسواق الناشئة من تقلبات كبيرة في تدفقات رؤوس الأموال. وكان هذا مدفوعاً بعدم الاستقرار النقدي وعدم اليقين الجيوسياسي وتراجع الرغبة في المخاطرة على نطاق أوسع بين المستثمرين العالميين حول تخصيص المبالغ للأصول غير الأمريكية.

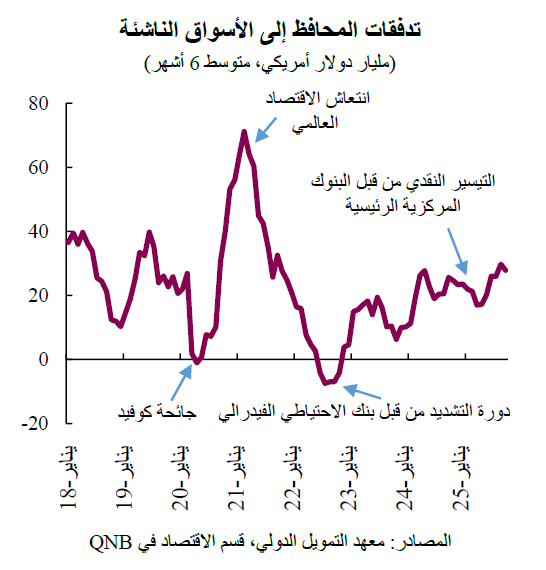

ووفقاً لمعهد التمويل الدولي، شهدت تدفقات محافظ غير المقيمين إلى الأسواق الناشئة، والتي تمثل حصص المستثمرين الأجانب في الأصول العامة المحلية، تحولاً كبيراً من المنطقة السلبية إلى المنطقة الإيجابية في أواخر عام 2023، ولا تزال قوية إلى حد ما هذا العام، بل وتتسارع. وأدت هذه التدفقات إلى انتعاش السوق الذي انعكس في الارتفاع القوي للعوائد عبر مختلف فئات الأصول في الأسواق الناشئة من المستويات المتدنية المسجلة في أكتوبر 2023، بما في ذلك مكاسب بنسبة 20.2% في الأسهم (مؤشر MSCI للأسواق الناشئة) وبنسبة 19.6% في السندات (مؤشر جي بي مورغان العالمي لسندات الأسواق الناشئة).

يُعد الأداء القوي لأصول الأسواق الناشئة مفاجئاً في عام يتسم بمستويات قياسية من عدم اليقين وتقلب السياسات الاقتصادية العالمية. في الواقع، يتم عادة بيع أصول الأسواق الناشئة عند تزايد عدم اليقين، حيث يبحث المستثمرون عن ملاذات آمنة. ولكن يبدو أن الأمر مختلف هذه المرة، وهناك عاملان رئيسيان يساهمان في تفسير تزايد التدفقات إلى الأسواق الناشئة.

يُعد الأداء القوي لأصول الأسواق الناشئة مفاجئاً في عام يتسم بمستويات قياسية من عدم اليقين وتقلب السياسات الاقتصادية العالمية. في الواقع، يتم عادة بيع أصول الأسواق الناشئة عند تزايد عدم اليقين، حيث يبحث المستثمرون عن ملاذات آمنة. ولكن يبدو أن الأمر مختلف هذه المرة، وهناك عاملان رئيسيان يساهمان في تفسير تزايد التدفقات إلى الأسواق الناشئة.

أولاً، يستمر ضعف الدولار في تعزيز جاذبية الأصول ذات العائد المرتفع في الأسواق الناشئة، مما يدعم تدفقات رؤوس الأموال الداخلة. عندما تكون الظروف مواتية، يقوم المستثمرون العالميون بتمويل مراكزهم بالعملات ذات العائد المنخفض نسبياً في الاقتصادات المتقدمة، مثل الدولار الأمريكي، ويبحثون عن أصول الأسواق الناشئة ذات العائد المرتفع. ويعزز ضعف الدولار هذا الاتجاه من خلال الحد من مخاطر العملات المرتبطة بالاستثمار في الأسواق الناشئة. علاوة على ذلك، فإن ضعف الدولار يقلل من عبء خدمة الديون المقومة بالدولار الأمريكي بالنسبة للجهات السيادية والشركات في الأسواق الناشئة، مما يحسن جودة الائتمان ويقلل علاوات المخاطر، وهذا بالتالي يدعم إعادة توازن المحافظ الاستثمارية نحو أصول الأسواق الناشئة.

في العام الحالي حتى تاريخه، انخفضت قيمة الدولار بأكثر من 10% مقابل سلة عملات الاقتصادات المتقدمة وبنسبة 8% مقابل سلة عملات الأسواق الناشئة. وتُظهر المقاييس الرئيسية لتقييم العملات، مثل أسعار الصرف الحقيقية، أنه لا تزال هناك "مبالغة" في تقييمات الدولار الأمريكي. تشير العوامل الهيكلية أيضاً إلى بيئة يهيمن عليها المزيد من ضغوط البيع للدولار. ويبدو أن إدارة ترامب حريصة على إجراء تعديل كبير في الاقتصاد، مع منح الأولوية لتقليص العجز في الحساب الجاري وإعادة توطين أنشطة التصنيع الحيوية، الأمر الذي قد يؤدي إلى انخفاض إضافي في قيمة الدولار الأمريكي. وهذا يقلل من دور الدولار الأمريكي وسندات الخزانة الأمريكية كملاذ آمن وسط عدم استقرار الاقتصاد العالمي، مما يبرر تنويع المحافظ الاستثمارية، وذلك يتضمن حيازة الأصول في الأسواق الناشئة.

ثانياً، يؤدي تخفيف السياسة النقدية من قبل البنوك المركزية الكبرى إلى انخفاض العائدات وتخفيف الأوضاع المالية في الاقتصادات المتقدمة، مما يزيد من الجاذبية النسبية لأصول الأسواق الناشئة. هذا العام، واصل البنك المركزي الأوروبي دورته للتيسير النقدي، مما أدى إلى بلوغ سعر الفائدة القياسي مستوى محايداً عند 2%، بعد خفض أسعار الفائدة بمقدار 200 نقطة أساس منذ منتصف عام 2024. كما استأنف بنك الاحتياطي الفيدرالي دورة التخفيف النقدي بخفض أسعار الفائدة بمقدار 25 نقطة أساس، حيث تتوقع الأسواق حالياً بلوغ سعر الفائدة على الأموال الفيدرالية 3% بحلول نهاية عام 2026، مما سيستمر في تقليل تكلفة الفرصة البديلة للاستثمار في أصول الأسواق الناشئة. توفر هذه الخلفية من انخفاض أسعار الفائدة في الاقتصادات المتقدمة دعماً إضافياً لتدفقات رؤوس الأموال الإيجابية إلى الأسواق الناشئة.

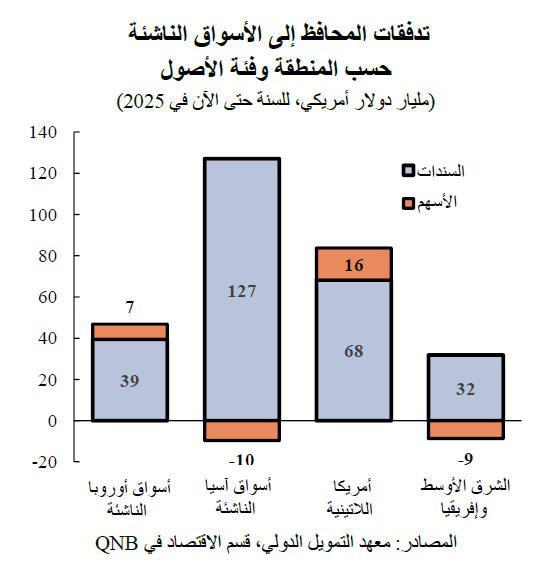

ثالثاً، تقدم العديد من الأسواق الناشئة الكبيرة، وخاصة في آسيا وأمريكا اللاتينية، حالياً عوائد أعلى بكثير من معدلات التضخم لديها. تساهم هذه "الأسعار الحقيقية" الإيجابية من دول مثل إندونيسيا والبرازيل والمكسيك وجنوب إفريقيا، على سبيل المثال، في توفير إمكانات ربح أعلى وطمأنة المستثمرين من المخاطر المحتملة لانخفاض قيمة العملة بشكل غير مبرر. ويُعد هذا الوضع مواتياً لما يُسمى "تجارة المناقلة" المتمثلة في الاقتراض من العملات منخفضة العائد للاستثمار في عملات الأسواق الناشئة عالية العائد. والأهم من ذلك، يبدو أن تجارة المناقلة هي السمة السائدة لتدفقات رؤوس الأموال إلى الأسواق الناشئة حتى الآن في عام 2025، حيث تتركز الغالبية العظمى من التدفقات في السندات بدلاً من الأسهم وفي الولايات القضائية ذات العملات الأكثر تعويماً وذات العوائد الحقيقية الأعلى.

بشكل عام، وعلى الرغم من حالة عدم اليقين والتقلبات الكبيرة في الاقتصاد الكلي العالمي، تستفيد الأسواق الناشئة من تدفقات رؤوس الأموال التي تُعتبر إيجابية إلى حد ما. وقد كانت هذه التدفقات مدفوعة بانخفاض قيمة الدولار الأمريكي، والدورة الحالية لتيسير السياسات النقدية في الاقتصادات المتقدمة الرئيسية، وتوافر عوائد حقيقية مرتفعة في العديد من الأسواق الناشئة الكبيرة. ونعتقد أن هذه الرياح المواتية من شأنها أن تستمر على المدى المتوسط، لا سيما مع انخراط الولايات المتحدة في المزيد من الجهود لإعادة التوازن إلى اقتصادها من خلال خفض العجز الخارجي وإعادة التصنيع إلى البر الأمريكي.

يمكنك أيضاً تنزيل نسخة PDF من التقرير عربي و English